'24년 조선업 전망 자료들이 나오고 있어 정리해봅니다.

업황에 대한 예측을 다루는 자료를 보니 지난해 신한투자증권에서 나왔던 조선업 리포트를 다시 볼 필요성을 느껴 함께 다루었습니다. 3가지 리포트를 비교 정리해보면서 개인적인 투자 방향성을 검토해보고자 합니다.

|| Disclaimer ||

저는 이 글에서 다루는 업종에 속한 종목을 보유하고 있어 긍정 편향이 있을 수 있으며, 언제든지 관련 종목을 매매할 수 있습니다. 이 글은 투자를 추천하는 글이 아니며, 보유 종목이 속한 산업의 방향성을 검토하기 위해 작성한 글입니다. 정보 공유 차원에서 공개하지만 그 목적은 어디까지나 단순 정보 제공일 뿐입니다. 누군가 이를 근거로 투자를 했을 경우 발생할 수 있는 모든 일들에 대해 저는 법적 책임을 지지 않습니다. 또한, 이 글의 내용은 부정확한 내용과 오류를 포함하고 있을 수 있다는 점에 유의하여 주시기 바랍니다. 투자는 본인의 독립적인 리서치, 판단, 의사결정 등에 따라 이루어져야 하며, 투자의 책임은 전적으로 투자자 본인에게 귀속된다는 점을 기억해주시기 바랍니다.

| 신한투자증권 자료 Again 2005 (2022-08-16, 신한투자증권 이동헌, 명지운)

ㅁ '03~07년 업황 복기

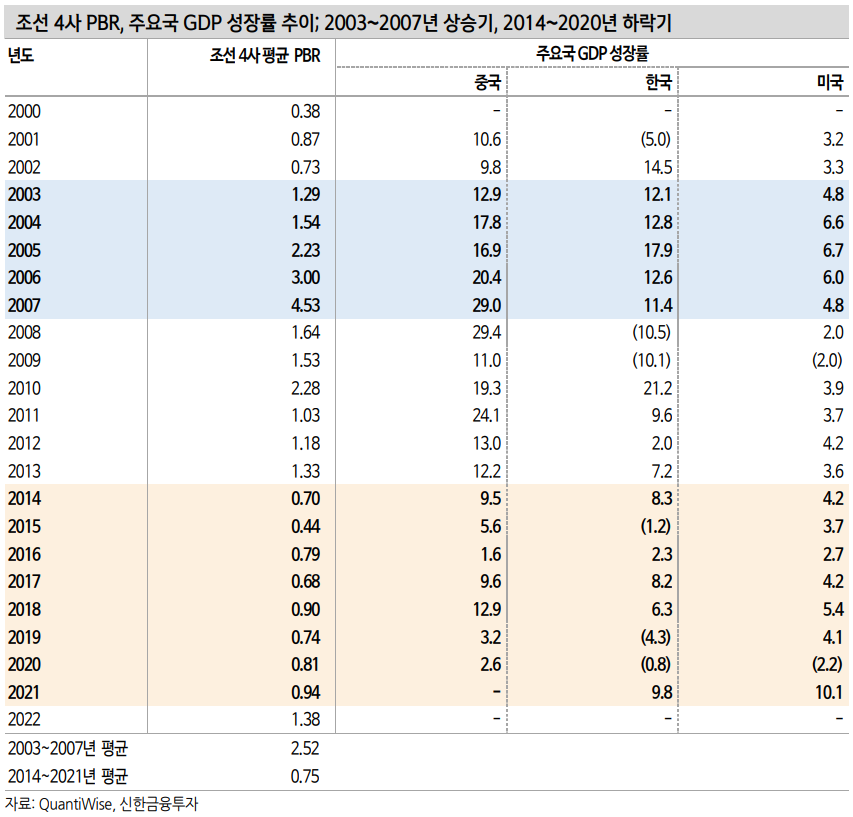

ㅇ 조선업은 PBR 밸류에이션으로!

- 사이클이 길고 수주-실적 시차가 2~3년이라 이익 기반 밸류에이션 어려움

- '00~21년까지 22년간 실적을 보면,

지배순이익 흑자는 13년('01~12년),

적자는 9년('13~22년, '17년 제외)

- 선행 PER 사용하려고 해도 3년 후 실적을 추정해야 하는데

가정이 많이 들어감. 따라서 PBR 밸류에이션으로 검토

- 업사이클 시기('03~07년) PBR은 1.3~4.5배 수준. 평균은 2.5배 수준

ㅇ 선종은 탱커, 컨테이너가 주도

- '97~02년 글로벌 평균 발주량은 연간 2,016만 CGT

'03년 4,298만 CGT발주 나옴 & '07년까지 발주량 매년 성장

(중국 GDP 성장률이 10% 넘어가던 시절)

- 탱커, 컨테이너에 발주 증가량 집중

- 탱커의 경우 '73년 1차 오일쇼크 당시 발주했던 선박의 교체주기 도래

+ IMO 단일선체 유조선 퇴출 노력으로 발주 증가

- 컨테이너는 '01년 9.11 테러 이후 미국 금리인하로

'02년부터 물동량 회복 후 '03년 급증한 여파

ㅇ 현 시점에 참고할 4가지 시사점

- 교체수요 : '03~07년 발주 선박 교체수요 도래 중

- 환경규제 : IMO의 CII, EEXI 규제로 인한 친환경 선박 수요

- 두 선종이 조선소 전체 성장 주도 : 현재는 LNG선+컨선

- 공급 CAPA문제 : '03~07년은 경제성장률이 높았으나

조선사 CAPA 함께 증가

but 지금은 조선사 CAPA 증설은 보수적

수주-인도 시차가 3년 넘은 것은 '08년 이후 처음 있는 일로,

증설이 막혀있어 조선사 수익성 제고 가능 전망

ㅇ '04년 후판가 급등의 교훈

- '03년부터 수주 증가

but 조선사가 돈을 벌기 시작한 것은 '06년부터.

'03년 조선 4사 합산 영익 8,321억원 / '04년 적자 /

'05년 1,027억원 / '06년 1조원 / '08년 4조원

- 1Q04 후판가 QoQ 17% 상승 / 2Q04 QoQ 31% 상승

1H04 후판가는 YoY 74% 상승

- 1H04 조선 4사 주가는 16% 하락,

'04년 연간 3% 상승 but '05년 연간 112% 상승

- '21년 후판가는 YoY 59% 상승, 신조선가는 22% 상승

현재는 신조선가는 상승 지속, 후판가는 하락

ㅁ 전체 경기사이클 내에서의 조선업 위치

ㅇ 경기순환기의 뒷단에 위치 > 경기후퇴기의 선호 업종

- 경기가 호황일 때 해운업은 돈을 벌어서 투자 확대

조선업 수주 증가 후 실적 개선까지 2~3년 시차

타산업 실적 상승기 대비 조선업 실적 상승기는 늦게 찾아옴

- 현재의 금리 상승기 + 경기후퇴 분위기에 조선업 투자 선호 증가

but 이는 큰 틀에서의 해석만 가능할 뿐이라는 점에 유의

ㅁ 수주 사이클 구분에 따른 주가 영향 요인

ㅇ 개요

- 수주사이클 시점별 주가 동인이 서로 다름

- 수주에서 인도까지 2~3년 시차가 있어 베팅 시 변동성 확대

ㅇ 불황기 > 회복기

- 불황기 : 저가 수주를 통해 고정비를 커버하며 생존 모색

주가 주요 동인은 수주, 선가

수주는 고정비 회수 측면에서, 선가는 사업 지속성 측면에서 중요

그러나 조선사의 선가 협상력이 떨어지는 시기라 선가는 지속 하락

- 회복기 : 수주가 바닥을 찍어도 선가는 수주 바닥에서 추가 하락

수주잔고가 없는 조선사들이 생존을 위한 저가 수주 경쟁을 하기 때문

수주 반등시 주가 주요 동인은 수주

도크가 채워지면 선가는 후행적으로 상승하여 생존한 조선사들은

수혜를 볼 수 있기 때문.

수주 바닥에서 도크 가동률은 줄어들고 인력도 조정되는 시기로

수주 물량도 선가 하락 국면이라 향후 실적 회복 어려움.

그러나 이 때가 주가 바닥

ㅇ 상승기 전환

- 수주잔고가 3년에 가까워지면 발주사는 향후 경기를 보며 발주량 조절

조선사는 이미 충분한 수주잔고가 있어 선별수주 진행하여 선가 추가 상승

- 수주잔고 2년을 기준으로 수요자 / 공급자 우위가 구분됨

- 상승기 : 수주잔고가 2년을 넘어서면 선가는 가파르게 상승

해운업은 운임 상승으로 발주여력 높아짐.

선박 인도 시기의 수익을 예측해 선가 상승을 요인하며 발주 슬롯 확보

이 시기 주가의 주요 동인은 선가

상승기에는 도크를 신중히 채움. 남은 슬롯이 향후 이익 레벨을 정하기 때문

이 시기에 중요한 것은 수주 절대치 감소가 아니라 수주잔고가 쌓여가는 것.

매출 회복이 더디므로 수주량이 줄어도 매출보다 많다면 수주잔고는 증가하기 때문

ㅇ 횡보기(또는 둔화기)

- 수주가 고점을 찍고 나서도 선가는 추가 상승

조선사 선별 수주 + 선주들의 슬롯 확보 경쟁 + 투기 발주 영향.

- 이 시기 주가의 주요 동인은 실적

이 때 얼마나 벌었느냐에 따라 향후 다가올 하락 사이클을 버틸 체력 확보

ㅇ 수주 사이클 관점의 한계

- 사이클 바닥에 대한 판단은 후행적이라는 점.

조선사의 수주가 바닥에서 회복할 때 다음과 같은 2x2 행렬에서 선택

- 수주 상승기 도래 시 어디까지 상승할 지 가늠하기 어려움

'03~07년 슈퍼사이클 막바지에 납기 6년인 발주도 있었음

(현재 카타르 발주 납기가 '30년인데...)

- 단기 주가 변동 설명에 대한 한계

도식화된 수주 사이클은 단기로도 1~3년에 해당하므로

분기 실적 등은 설명 어려움

| KB증권 자료 2024년 전망 : 암중모색 (2023-11-09, KB증권 정동익)

ㅁ 조선업 주가에 대한 우려

ㅇ 실적개선과 주가상승 상관관계 제한적

ㅇ 수익 전망치 신뢰도 높지 않음

ㅇ 카타르 LNG선 수익성 우려

ㅁ '23년 리뷰 & '24년 전망

ㅇ '23년 연간 신규수주 & 신조선가 모두 예상치 상회

- 10월까지 발주량 3,369만 CGT > 연간 4,390만 CGT 예상

(당초 예상치 3,590만 CGT)

- 신조선가 11.9. 기준 176.23pt > 연말 177.5pt 예상

(당초 예상치 175pt)

- 그러나 이익은 예상치가 점점 낮아짐

- '22년말 기준 상장조선사들의 '23년 영업이익 예상치 = 1조 2,786억원

but 지금은 4,887억원 (약 62% 감소)

ㅇ '24년 전망

- '24년 발주량은 4,160만 CGT 예상 (YoY 5% 감소)

- 실적은 주가의 방향성 결정

but 산업, 시기, 투자기간 감안 시 실적이 주가 견인 못할 수 있음

- '24년 조선업종 영업이익 컨센서스 = 2조 3,696억원

실적이 개선되어도 컨센 미달 시 주가 부담 가중

- '20년 6월 카타르 물량 대량수주 > 이 당시 LNG 신조선가 1.86억 달러 수준

'22년 본 계약 체결 시 재협상으로 2.15억 달러 수준 합의

현대중공업 3Q23 컨콜에서 해당 물량의 수익성은 BEP 수준으로 언급

- '23년 10월 현대중공업의 카타르 17척 수주 > 평균 2.3억 달러

그러나 원자재, 인건비 상승 감안 시 이 또한 BEP 수준일 가능성 높음

최근 클락슨 선가는 2.65억 달러이므로,

이 가격으로 수주한 LNG선은 OPM 15% 전후일 것으로 예상

- 3년치 넘어선 수주잔고는 조선사 가격협상력 제고해줄 것으로 예상

- 원자재 가격 안정화는 신조선가 상승여력 제한 요인

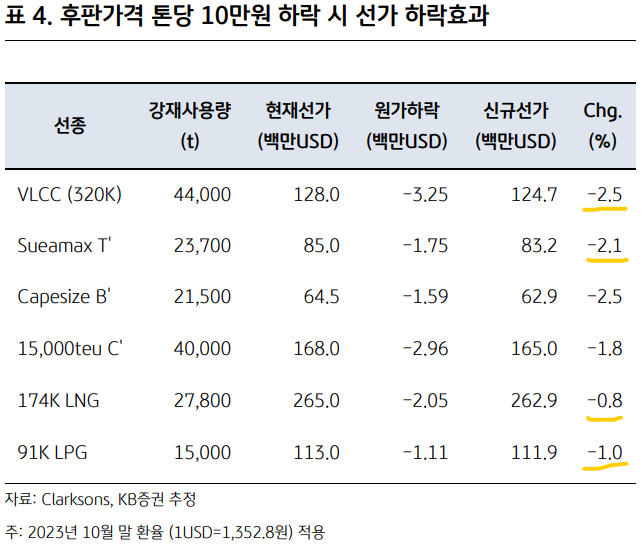

다른 요인 일정할 경우 후판가격 톤당 10만원 하락 시

VLCC는 2.5%, 174K LNG선은 0.8% 선가 인하 압력

- LNG선 업황 자체는 호조

but 조선사들의 협상력이 높아진 상황에서

수주잔고를 5년 이상으로 늘리는 리스크를 부담할 이유가 없는 상황

- 컨테이너선의 경우 올해 메탄올 추진선 대량발주 등 예상치 상회

but 운임급락, 경기둔화 등으로 발주감소 불가피

- 탱커 발주 증가 예상되나 상기의 감소폭 만회는 어려움

| SK증권 자료 높아진 기대 vs 견조한 내년 (2023-11-13, SK증권 한승한)

ㅁ '24년 전망

ㅇ 2H23 조선업종 주가 조정은 피크아웃 우려 때문

- 인력난 문제는 시간이 지나면 해결될 것으로 예상.

이는 예상 소요인원보다 투입인원이 더 많았으며,

이들이 생산성 높은 숙련공으로 거듭날 것이라 점을 감안한 것

ㅇ '24년은 수주잔고, 선가 유지가 가능함을 보여줘야 하는 시기

- 수주 측면

'24년 컨테이너선, LNG선 발주 감소 예상

but 원유탱커 발주 사이클 시작 +

VLGC, VLAC(암모니아), LCO2C(액화이산화탄소) 수주 기대

> 시장의 피크아웃 우려보다는 양호한 수준의 수주 예상

- 선가 측면

살아남은 조선사가 많지 않아 가격협상력 높아졌으며,

선대 규모가 큰 벌커, 탱커 선가 하락 제한적

- 신조선가지수는 선대 규모만큼 가중평균하여 산출하므로

벌커, 탱커 선가 영향으로 '24년에도 높은 수준 유지 전망

- 신조선가는 2023-11-04 기준 176.23pt로

'02~08년 슈퍼사이클 시기 최고치 191.58pt와

차이가 크지 않아 상승 제한적이라는 우려가 있음

- 그러나 클락슨 신조선가지수는 물가상승이 반영되어있는 지수.

가장 최근의 미국 CPI 기반으로 과거 신조선가지수를 조정하면

현재의 지수는 '11년 8월과 유사한 수준이므로

단순 수치만 가지고 고점을 논하기에는 이른 감이 있음

ㅁ 선종별 수주 및 선가 전망

ㅇ LNG 운반선

- '24년 수주는 '22~23년 대비 감소하겠지만 견조할 것으로 예상

- '22년 LNGC 발주는 179척 > '23년에는 90척 이상 발주 예상

- '11~23년 연평균 발주 척수는 약 54척

- 향후 LNG 프로젝트 기반으로 추정해보면

'27년까지 연평균 필요 발주 척수는 73척

- 국내 조선소는 연평균 53척 수주 가능 전망

- 현재 기본설계(feed) 및 제안(proposed) 단계에 있는

LNG 프로젝트 가동 시점은 '27년 이후로

이들의 발주는 시작되지 않았음

- LNGC 건조 캐파는 제한적.

국내 3사 슬롯은 '27년까지 가득 찼으며

'28년 슬롯 여유도 점진적 감소 중

- LNGC 선주들은 원하는 시기에 인도받지 못할

우려가 커져 높아진 선가에도 불구, 꾸준히 발주 중

- 1척당 가격이 높아 선주들이 건조 기술력에 보수적.

따라서 중국 저가 수주 가능성 높지 않음

ㅇ 원유탱커

- '23년 10월말 기준 글로벌 탱커 대비 수주잔고 비율은 4.1%

- '24년 원유 해상물동량 성장률은 4.9% vs 선복량 성장률은 1.9%

선대 공급 부족에 따른 수요 우위시장 형성

- '20~22년 수에즈막스 연평균 발주 척수는 18척

'23년은 10월말까지 44척 발주.

이 중 국내사는 5척만 수주하여 도크 슬롯 여유 있음

- 국내 조선사들은 3년 이상 수주잔고가 있어

원유탱커 저가수주 유인 없음.

'24년 상반기 원유탱커 본격 수주 예상

- VLCC의 경우 '24년 인도 예정은 2척 뿐.

수에즈막스 인도 시점은 '25년부터로

그 전까지는 탱커 운임 강세 전망.

따라서 높은 선가에도 불구, 탱커 발주 예상

- 선가는 상승, 하락 모두 제한적

탱커 선사들은 컨선사들과 달리 충분한

현금 재원을 확보하지 못해 높아진 선가는 부담

- 친환경 선박 교체발주 의지가 강하지 않은 상황.

그러나 선대 공급 부족으로 운임 강세가 전망되어

선가 하락 가능성 낮음

- 탱커 노후선대 비중은 모든 선종 중 가장 높은 46.3%

선대, 수주잔고 중 친환경 비중은 각각 4.6%, 39.1%

점진적 교체 불가피 > 선가하락 가능성 제한

개인적인 의견

선종을 바꾸어가며 수주는 지속적으로 나오고 있고, 선가도 상승 흐름을 이어가고 있습니다. 이제 실적만 제대로 나와주면 조선업종도 주가 랠리가 시작될 것으로 예상하고 있습니다.

다만 과거에 없었던 불안요인 중 가장 신경 쓰이는 부분이 납기 지연 입니다. 결국 인력문제와 연결되는 이슈인데, 다음과 같은 순서도를 예상해볼 수 있습니다.

조선사

외국인 노동자로는 작업 커버 안됨 > 납기 지연으로 배상금 지급 > 국내인력 투입확대(임금 상승 전제)로 인건비 대폭 상승 > 수익성 훼손

기자재업체

조선사의 납품단가 인하 압력 증가 > 일부 단가 인하 수용 & 조선사의 임금 상승 영향으로 임금 상향 조정 > 수익성 훼손

통상적으로 조선사 보다는 기자재를 선호하긴 합니다만, 조선사에 문제가 생기면 결국 기자재업체에도 여파가 갈 것이라는 우려가 생깁니다.

3Q23 실적을 보면 실적이 괜찮게 나온(컨센 무시하고 단순 YoY 비교로 봤을 때) 기자재업체는 STX중공업, 케이에스피, 오리엔탈정공, 동성화인텍, 대양전기공업 등이 있고, HSD엔진, 한국카본, 한라IMS, 화인베스틸 등은 실적이 별로였습니다. 특히 세진중공업은 매출총이익 단에서부터 적자가 나는 충격을 안겨주었습니다.

물론 인력문제는 과거에도 있었던 이슈이기 때문에 시간이 지나면 어느 정도는 해결될 것으로 예상합니다. 그러나 그게 생각보다 시간이 걸릴 수 있다는 점, 그리고 그러한 사실이 주가에도 반영되고 있다는 점을 생각해야 할 것 같습니다.

씨클리컬 투자가 어려운 것은 최악일 때가 매수 타이밍이고, 주가 변동폭이 엄청나다는 특성 때문일 것입니다. 사리가 생기는 것 같군요^^

Comments

Post a Comment